はじめに:なぜ今、人生に「ライフプラン」という地図が必要なのか?

るるやま診断士

るるやま診断士みなさん、こんにちは。診断士のるるやまです。 「お金の不安はあるけれど、何から手をつければいいか分からない」という方へ、「日本FP協会のツール」を利用して、あなたの未来を可視化する方法をじっくりお伝えします。私と一緒に、人生の舵を取り戻しましょう!👔🐾

(1)なぜ今、「ライフプラン」が必要なのか?

「新NISAは始めたけれど、これで老後は本当に足りるの?」 「子供の教育費、具体的にいつ、いくら準備すれば安心?」 こうした「なんとなくの不安」の正体は、実は「将来の数字が見えていないこと」にあります。

企業の経営において、キャッシュフロー(現金収支)を把握せずに投資を行うのは非常に危険な行為です。私たちの人生も全く同じ。今の収入で、将来のイベントをすべてこなせるのかを「予測」することが不可欠です。「ライフプラン」という名の地図があれば、今どこにいて、どこへ向かっているのかが明確になります。たとえ途中で嵐(急な出費や収入減)が来ても、冷静に航路を修正し、目的地にたどり着くことができるようになります。

また、現代の「3大リスク」を乗り越えるためにも必要です。特にこの3年くらいで急速に進む物価上昇により、現金の価値が目減りしており、「インフレ対策」が非常に重要になっています。

- 物価上昇(インフレ): 現金の価値が目減りし、想定以上の生活費がかかるリスク

- 長寿化(人生100年時代): 想定より長く生きることで、老後資金が底をつくリスク

- 制度の複雑化: 新NISAやiDeCoなど、選択肢が増えた分「自分に合う正解」が分からず間違えるリスク

かつてのように「定年まで働けば退職金と年金で安心」という時代は終わりました。今は、自分自身で人生を「経営」し、「攻めと守りの戦略を考え、実行する力」が求められています。

「独学」投資の前に「戦略」を

最近はYouTubeなどで投資の情報を簡単に得られますが、実はここが盲点です。「どの銘柄が良いか」という戦術の前に、「自分はいつ、いくら必要なのか」という戦略(ライフプラン)がなければ、暴落時にパニックになったり、不必要なリスクを取ったりしてしまいます。

企業の経営でいえば、「経営理念」がないまま流行りのビジネスに手を出すようなものです。まずは「航海図」である「ライフプラン」を手にしましょう。

診断士の視点で「家計の健康状態」を正しく把握する方法

日本FP協会の無料ツールを使い倒して、精度の高い表を作る手順

10年、20年後の不安を「ワクワクする計画」に変えるステップ

新NISAやiDeCoを「ライフプラン」にどう組み込むべきかの指針

1.ライフプラン作成の最強の味方「日本FP協会」のツールとは?

ライフプランをゼロから自分で作るのは大変ですが、実は日本FP協会(日本ファイナンシャル・プランナーズ協会)が、プロも推奨する優れたツールを無料で公開しています。

これらはFP協会の公式サイトからダウンロードできます。まずはこれらをお手元に用意することから始めましょう。(この記事で掲載しているツールやキャプチャ画像は全て日本FP協会様の出典です)

※特定非営利活動法人(NPO法人)日本ファイナンシャル・プランナーズ協会(https://www.jafp.or.jp):広く一般市民に向けてファイナンシャル・プランニングの啓発と普及を図るとともに、ファイナンシャル・プランニングの担い手(専門家)であるファイナンシャル・プランナーを養成・認証する法人です。るるやまもAFPとして、同協会の会員となっています。

(1)プロがこのツールを選ぶ3つの理由

このツールの最大の魅力は、「公平性とわかりやすさ」です。民間の金融機関が提供するツールは、どうしても「保険加入」や「投資信託の購入」に結びつけるような設計になりがちですが、日本FP協会のツールは純粋に、あなたの家計を分析するために作られています。また、Excel版を活用すれば、一度入力した数字を何度でも書き換えられるため、将来の「もしも」のシミュレーション(感度分析)も容易に行えます。

①完全無料・広告なし:非営利団体が提供しており、商品の勧誘が一切ありません。

②標準的な項目完備:プロのFPが相談現場で使う項目がすべて揃っています。

③雛形ダウンロード可能:PDFで手書きすることも、Excelで自動計算させることも可能です。

(2)初めて作るライフプラン「5つのステップ」

日本FP協会のサイトには多くのシートがありますが、まずは次のステップで作成をしてみましょう。るるやまも、この5ステップで30年間の「家計のキャッシュフロー表」を作成し、毎日の生活だけでなく資産運用や保険見直し等の参考にしています。また、年1回は収支や資産状況の棚卸し(決算)を行い、この計画書の見直しをすることで、次の年にどんな準備をするかを考えることに役立っています。

まずは5分で「ライフプラン診断」を行い、自分の将来をざっくりシュミレーション

現在の資産や負債の状況から「純資産」を知る「家計の賃借対照表」を作成

現在の収入と支出から貯蓄や投資余力である「利益」を知る「家計の損益計算書」を作成

今後の家族の夢や目標(マイホーム、進学、車購入など)を可視化する「家計の事業ロードマップ」を作成

収支確認表、バランスシート、ライフイベント表等を参考に「家計の経営計画書」を作成

2.まずは5分で「ライフプラン診断」をしてみよう

本格的な表を作る前に、まずは日本FP協会の「ライフプラン診断」で、自分の将来をザックリとシミュレーションしてみましょう。

・今の生活を続けた場合の「将来の家計の姿」

・9つの質問に答えるだけで、将来の収支バランスをグラフ化

・同年代の平均的なデータと比較したアドバイス

「キャッシュフロー表」をいきなり作るのはハードルが高い…」と思いますので、まずここから始めてください。5分で終わりますが、将来のグラフが右肩下がり(赤字)になるのを見ると、「あ、今すぐ対策しなきゃ!」と良い意味での危機感が生まれます。

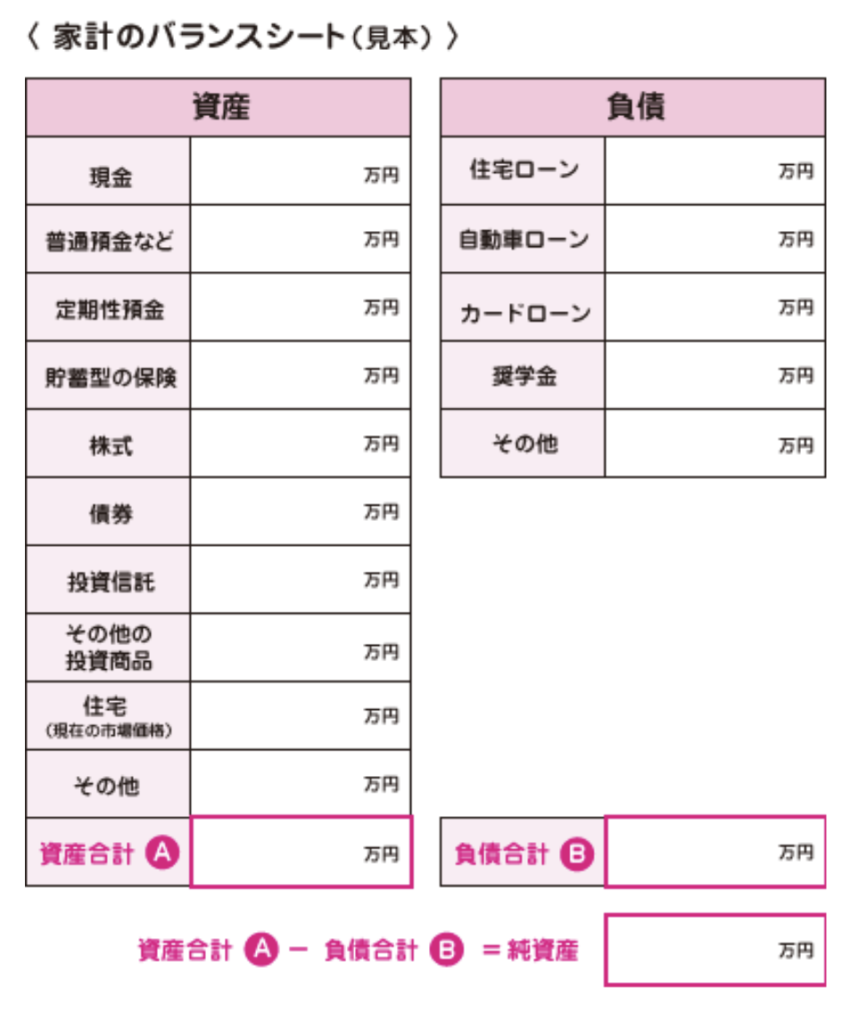

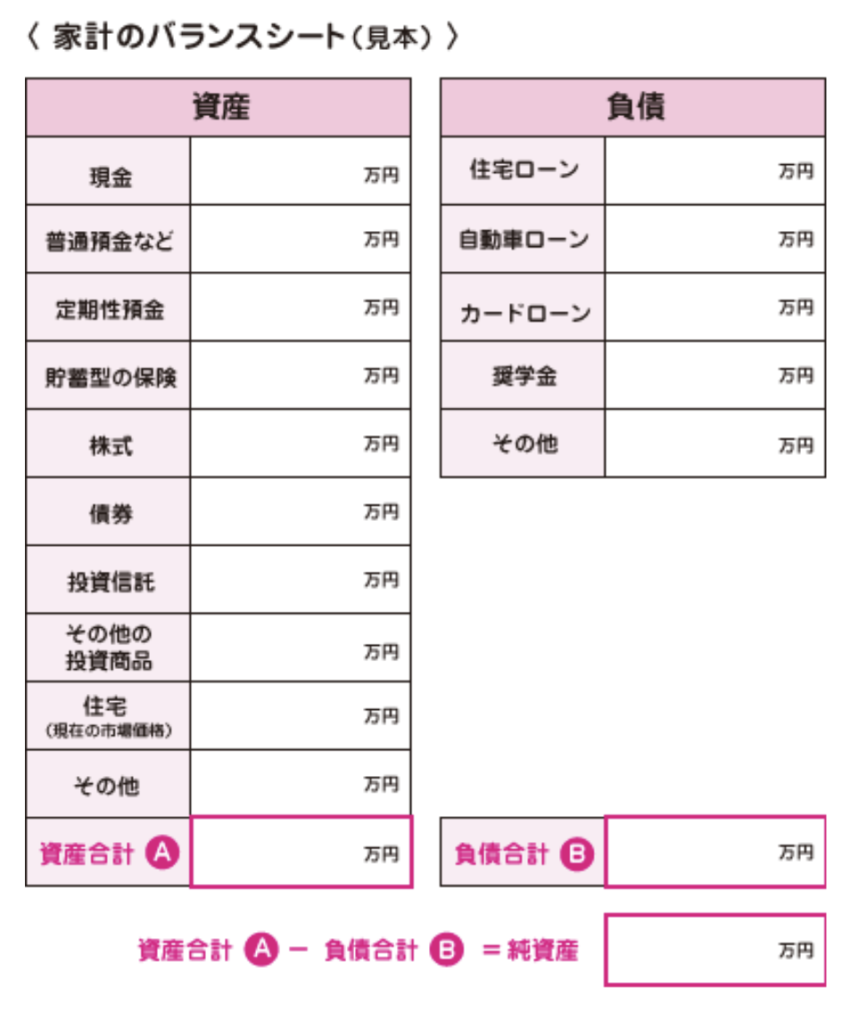

3.家計の「バランスシート=貸借対照表(BS)」で足元を固める

診断士として最も強調したいのが、この「バランスシート(BS)」です。多くの人は「毎月の収支(給料と支出)」ばかり気にしますが、企業の経営において最も重要なのは「今、いくら純粋な資産があるか」です。

(1)なぜBSが必要なのか?

「キャッシュフロー表を作る前に、なぜBSなの?」と思われるかもしれません。 答えは簡単です。「スタート地点がズレていると、ゴールまでの距離を正確に測れないから」です。現在の資産の状況を把握した上で、年間の収支状況を把握し、毎年どのくらいの利益を出すべきかの計画を作ることができます。

(2)家計BSの書き方

日本FP協会の「家計のバランスシート」を使い、以下の項目を埋めていきます。その際、株式や投資信託がある場合は、含み益や含み損を含んだ現在の時価で記載してください。企業の会計(簿記)では、購入した時の金額で記録する「取得原価主義」が基本ですが、個人のライフプランでは、「今、その資産を売ったらいくらになるか(いくら使えるか)」を把握することが目的だからです。

(3)バランスシートに書く「時価」の目安

「時価といっても、正確な数字がわからない」という場合は、以下の基準でザックリ入力してOKです。

- 投資信託・株式: 証券会社のサイトやアプリ上での「評価額」

- 不動産: 近隣の似た物件の販売価格や、簡易査定サイトの価格(少し控えめに見積もるのがコツです)

- 自動車: 中古車販売サイトでの同車種・同程度の価格

- 保険: 「今解約したらいくら戻ってくるか(解約返戻金)」の金額

(4)診断士の視点:純資産を計算しよう

「資産合計」から「負債合計」を引いたものが、あなたの「純資産」です。俯瞰的なコンサルタント視点に立って、現状の資産や負債の状況が問題ないか、確認をしてください。

- 純資産がプラス: 健全な経営です。この余力をどう運用に回すかを考えます。

- 純資産がマイナス(債務超過): まずは運用よりも「負債の整理(金利の高い借入の返済など)」を優先すべきかもしれません。

この「現状把握」ができるだけで、ライフプランの精度は50%アップします。

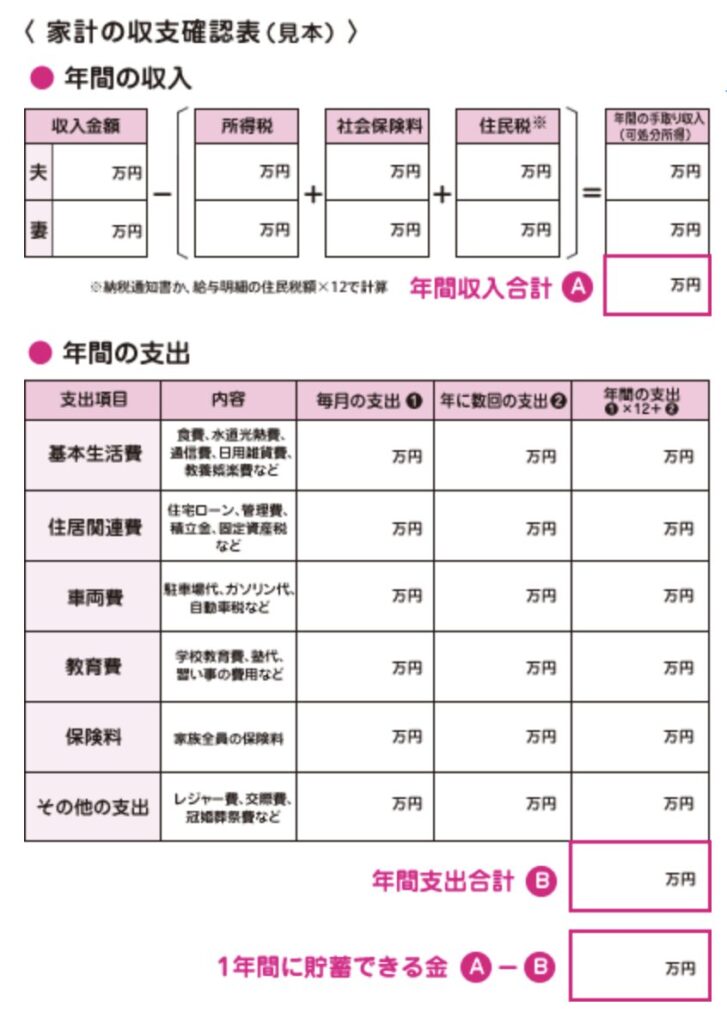

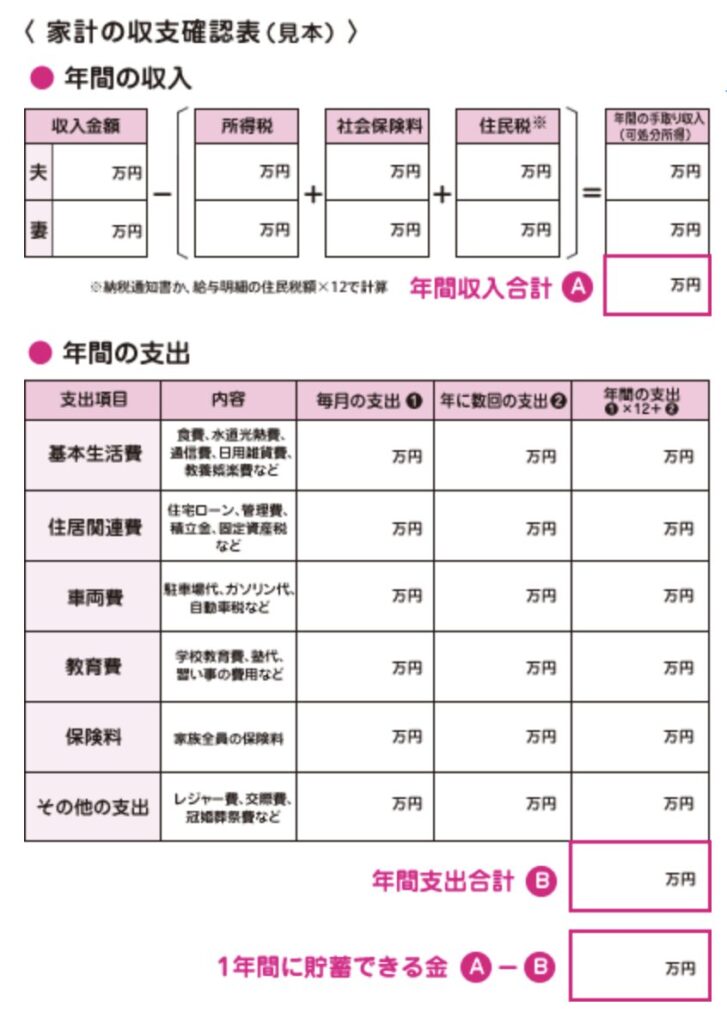

4.現状を正しく知る「家計の収支確認表=損益計算書(P/L)」

現状の資産状況を把握したら、次は家計で年間の収入と支出を把握するとともに、どのくらい資金的な余裕(利益)が出ているのかを把握するため、「家計の収支確認表」に落とし込んでいきます。

(1)なぜ収支確認票(家計P/L)が必要なのか?

ライフプランにおける収支確認表は、企業の経営でいう「損益計算書(PL)」です。一年間でいくら稼ぎ、何にいくら使い、最終的にいくら手元に残ったのか(利益が出たのか)を可視化するためのものです。

この「利益」が算出できていないと、ステップ5で作成する「家計のキャッシュフロー表」に、毎年いくら貯蓄に回せるのかという正確な数字を書き込むことができません。「今の貯蓄力」を1円単位ではなく、1万円単位で把握することが、精度の高いライフプランへの第一歩です。

(2)家計P/Lの書き方

日本FP協会の「家計の収支確認表」を使い、「年間の収入」と「年間の支出」を分けて記入していきましょう。給与明細などの収入金額から、所得税・社会保険料、住民税を引いた「年間の手取り収入(可処分所得)」が年間収入合計「A」なります。年間の支出は、「基本生活費」「住居関連費」「車両費」「教育費」「保険料」」「その他」という6項目に分けて記載をし、年間支出合計「B」になります。A-Bが「1年間に貯蓄できる金額」になります。

るるやまは、別に「月別収入・支出計算シート」(月別にもう少し細かな支出項目で計算するシート)を作成し、年間合計額を計算しています。

(3)支出がわからない方は「家計簿アプリ」で自動化しよう

この表を作るためには、「月の支出がどのくらいあるのか」を把握する必要があります。通帳やクレジットカードの明細を振り返り、「年間の合計額」で記入します。月によって変動がある支出も、年間に直すことで「平均的な家計の姿」が見えてきます。特に「基本生活費」を把握されていない場合は、家計簿アプリなどを活用して、食費や光熱費、日用雑貨等の棚卸しをしてください。最初は、1ヶ月分実施し、✖️12ヶ月で計算しても良いです。

収支確認表を埋めるために、過去の領収書をひっくり返す必要はありません。今の時代はテクノロジーを賢く使いましょう。データ連携を一度設定してしまえば、自動で「家計の見える化」が完了します。

日本における2大家計簿アプリの比較

| 比較項目 | マネーフォワードME | Zaim(ザイム) |

|---|---|---|

| ユーザー数 | 1,600万人以上 | 1,000万人以上 |

| 無料版の制限 | 連携数4つまで | 連携数無制限 |

| 利用料 | 月額500円〜 | 月額440円〜 |

| 有料版のメリット | データの無期限閲覧、一括更新 | 広告非表示、詳細な分析、一括更新 |

| 得意なこと | 資産運用(株・投信)の管理 | 日々の支出管理と「習慣化」 |

| おすすめの人 | 証券口座が多い本格派 | 無料で多くの口座を管理したい人 |

毎月いくら使っているか、正確に答えるのは難しいですよね。るるやまが利用している家計簿アプリは、「Zaim」です。理由は、支出のカテゴリーを自分のライフスタイルに合わせて細かくカスタマイズでき、日々の「お金の使い方」をPDCAサイクルに乗せやすいからです。

(4)診断士の視点:あなたの家計は「健全経営」か?

表を埋め終えたら、俯瞰的なコンサルタント視点に立って、以下の3つの指標をチェックしてください。

1. 「利益率(貯蓄率)」を算出する 「年間収入 - 年間支出 = 年間利益(貯蓄額)」です。この利益を収入で割った「貯蓄率」が、あなたの家計の収益性です。20%を超えていれば非常に優秀な「高収益家計」と言えます。

2. 支出を「消費」と「資産移動」に分ける 新NISAやiDeCoへの支出は、帳簿上は「支出」に見えますが、実態は「現預金を投資資産へ移動させているだけ」です。これを「消費(消えてなくなるお金)」と混同せず、BS(資産)を育てるための戦略的投資として評価しましょう。

3. 「学び(自己投資)」は未来の売上を作る 企業の経営において、研究開発費を削りすぎると将来の成長が止まります。家計も同じです。 収支が厳しい時こそ、資格取得や書籍代などの「学び」の予算を確保できているかを確認してください。それは数年後の「収入アップ」という形で、BSを大きく成長させる源泉になります。

5.未来を予約する「イベント表」の作成

現状の資産や負債、収支などが把握できたら、次は「未来」に目を向けます。日本FP協会の「ライフイベント表」を使い、これから家族に起こる出来事と、その時にかかる費用を書き出していきましょう。

(1)なぜイベント表が必要なのか

「将来のことなんて、その時にならないとわからない」と思っていませんか?

実は、ライフプラン作成において、この「イベント表」を考えることも大切です。企業の経営でいうところの「設備投資計画」や「事業ロードマップ」に当たります。

将来、いつ、どれくらいのお金が必要になるのかをあらかじめ可視化しておくことで、新NISAでの運用期間を逆算したり、貯蓄のペースを調整したりといった「先手」を打つことが可能になります。「突然の大きな出費」を「予定通りの出費」に変えることが、心の平穏に繋がるのです。

(2) ライフイベント表の書き方

日本FP協会のシートを使い、まずは「お金のことは一度忘れて」ワクワクしながら書き込むのがコツです。

10年、20年後の自分や家族が何歳になるかを一気に書き込みます。

子供の入学・卒業、住宅ローンの完済、退職、車の買い替えなど、検討可能な人生イベントを全て書き込みます。

「5年ごとに海外旅行」「定年後にリフォーム」「趣味の道具を新調」など、人生を彩る予定を足していきます。

「目安の金額」を、発生する年の欄に記入します。日本FP協会のページに、人生の大きなイベントに関する平均費用が記載されているので参照してください。

(3)診断士の視点:イベント表を「成長戦略」に変える

表を埋めたら、俯瞰的なコンサルタント視点に立って、以下の3点をチェックしてみてください。

1. 「資金の壁」を特定する イベントが重なる年(例:住宅リフォームと子どもの大学入学が重なる年など)を特定します。これは企業でいう「資金ショートの危機」です。重なりが見えたら、イベントの時期を1、2年ずらすか、今からその時期に向けた専用の積立(内部留保)を開始しましょう。

2. インフレ率を考慮した「実質コスト」の見極め 現在の物価高を考えると、10年後、20年後のイベント費用は今より高くなっている可能性があります。将来を見越して、教育費やリフォーム代には少し「バッファ(余裕)」を持たせて予算を組むことをおすすめします。

3. 「学びの投資」がリターンを生む時期を逆算する もしあなたがキャリアアップや副業のための「学び」に投資しているなら、その成果(収入アップ)がいつ頃イベント表に反映されるかをイメージしてみてください。 「この資格を活かして、5年後には旅行予算を倍にする!」といった目標をイベント表に書き込むことで、学びへのモチベーションは格段に高まります。

6.将来の現預金を予測する「キャッシュフロー表」の作成

いよいよライフプランの総仕上げです。日本FP協会の「キャッシュフロー表(Excel版)」を使い、これまでの数字を一つの表に統合して、将来の自分のお金がどう推移するかをシミュレーションしていきましょう。

(1)なぜ「キャッシュフロー表」が必要なのか?

企業の経営において、利益が出ていても手元の現金がなくなれば「黒字倒産」してしまいます。家計も全く同じです。

キャッシュフロー表が必要な最大の理由は、「将来、いつ、手元の現金が底をつくか(または余裕があるか)」を可視化するためです。

単なる「貯金額の目標」ではなく、10年後、20年後の資産残高を可視化することで、「今の投資ペースで大丈夫か」「何歳まで働けば希望の生活ができるか」という問いに対して、明確な根拠を持って答えを出せるようになります。

(2)キャッシュフロー表の書き方

日本

日本FP協会のExcelツールは、以下の3つのステップで進めるとスムーズです。

収支確認表で出した現在の「収入」と「年間支出」を家族(夫・妻)ごとに入力します。一時的な収入が想定できる場合は、それも入力します。

作成したイベント表を見ながら、特定の年に発生する大きな支出(入学金、車購入など)を「一時的支出」の欄に入力します。

ここがプロの仕上がりの分かれ目です。物価上昇(インフレ率)や昇給の見込みを収入・支出双方に想定して入力します。収入については、キャリアプランをもとに、昇給・昇格のタイミングも入力したり、支出については、想定するインフレ率を考慮すると確度が高くなります。

「運用利回り」の設定も忘れずに行いましょう。新NISAやiDeCoで運用している資産があるなら、年利3〜5%程度で控えめに見積もっておくのが診断士流の「堅実経営」です。

(3)診断士の視点:あなたの人生は「黒字倒産」しないか?

表が完成し将来の資産残高が自動計算されたら、俯瞰的なコンサルタント視点に立って以下3点を分析してください。

1. 「資金ショート」の有無を確認する 残高がマイナスになる年はありませんか?もしあるなら、それは「人生の経営危機」ですが、今それが分かったからこそ、対策を打つことができます。「支出を抑える」「運用利回りを上げる」「長く働く」といった複数のレバーを操作して、数字がどう変わるかシミュレーションを繰り返しましょう。

2. 資産の「流動性」を確保できているか BS(資産)がいくら大きくても、それがすぐに現金化できない不動産や保険ばかりだと、急な出費に対応できません。キャッシュフロー表を見て、常に「生活費の数ヶ月〜1年分」の現預金(キャッシュ)が確保されているかを確認しましょう。

3. 「成長投資」の回収時期を見守る 皆さんが今行っている「学び」や「自己研鑽」は、将来のキャッシュフロー表において「収入のアップ」という形でリターンをもたらします。 「このタイミングで資格を活かして副業を軌道に乗せる」といったシナリオを数字に反映させ、自分だけの「人生の成長戦略」を完成させてください。

まとめ:ライフプランは「人生の自由」を手に入れるための地図

「ライフプランを作る」と聞くと、なんだか「節約して我慢する計画」のように感じるかもしれません。しかし、私が20年の経営支援を通じて確信しているのは、「計画があるからこそ、人は安心して行動できる」ということです。

(1)なぜ「ライフプラン」が重要なのか?

企業の経営において、立派な経営計画書を作っても、それが机にしまわれたままでは意味がありません。家計も同じです。 今回、日本FP協会のツールを使って可視化した「数字」は、「いつ、どこで、どれくらいリスクを取れるのか」を教えてくれる航海図です。この地図があるからこそ、あなたは自信を持って新NISAでの運用を続け、時には思い切って趣味や学びにお金を使えるようになるのです。

(2)ライフプランを「生きたもの」にする書き方

ライフプランに完成はありません。一度作ったら、以下の3つのタイミングで「見直し(アップデート)」を行ってください。

- 環境が変わった時: 昇給、転職、結婚、出産、住宅購入など。

- 価値観が変わった時: 「もっと趣味を充実させたい」「早期リタイアを考えたい」など。

- 年に一度の定期健診: 毎年決まった月に、ツールを開いて数字を更新する。

(3)診断士の視点:学びを、人生の選択肢に。

最後に一つだけお伝えしたいことがあります。 ライフプランにおける最強の資産は、現預金でも株でもなく、「自分自身の稼ぐ力(自己資本)」です。 もしシミュレーションの結果、将来の資金が足りないことが分かったなら、それは「学び」のチャンスです。スキルを磨き、知識を蓄え、人生の選択肢を増やしていく。その挑戦自体が、バランスシートを何よりも大きく成長させてくれます。

ライフプラン作成に関するよくある質問(FAQ)

ここまでお読みいただき、ありがとうございます。長い道のりでしたが、本当にお疲れ様でした!ぜひ、一度日本FP協会のツールを利用して、ご自身のライフプランを作ってみてください。そして、そのプランをご家族全員で共有して、家族全員の「ライフプラン」にしてください!

コメント